Хотя бизнес-аналитику не часто приходится рассчитывать финансовую модель проекта, при анализе нескольких вариантов решения для удовлетворения бизнес-потребности, важно объективно сравнить эти альтернативы. Для этого их следует привести к единому базису, которым считается чистая приведенная стоимость (NPV), зависящая от ставки дисконтирования. Рассмотрим, как это вычислить, а также как определить инвестиционную привлекательность проекта, сравнив его внутреннюю норму рентабельности (IRR) со средневзвешенной стоимостью капитала (WACC). Разбираемся с показателями финанализа из BABOK®Guide на практическом примере.

Что такое PV, NPV, IRR, DR и WACC: основы финанализа

О том, какие показатели финансового анализа упоминаются в одноименной технике руководства к профессиональному своду знаний BABOK®Guide, я писала здесь. Однако, как показывает практика подготовки бизнес-аналитиков к сертификациям ECAB, CCBA и CBAP, расчеты PV, NPV и IRR вызывают сложности даже у опытных коллеги. Это обусловлено прежде всего тем, что в реальности значения этих показателей чаще всего рассчитывают финансисты, а не аналитики. Тем не менее, понимание этих индикаторов финансовой успешности инвестиций пригодится не только аналитику, но и руководителю проекта, а также менеджеру, который принимает управленческие решения. Тем более, в этом нет ничего сложного. Кроме того, всем известный самый популярный табличный редактор как главный инструмент финансовых расчетов MS Excel и его аналоги имеют встроенные формулы для вычисления PV, NPV, IRR, DR и WACC.

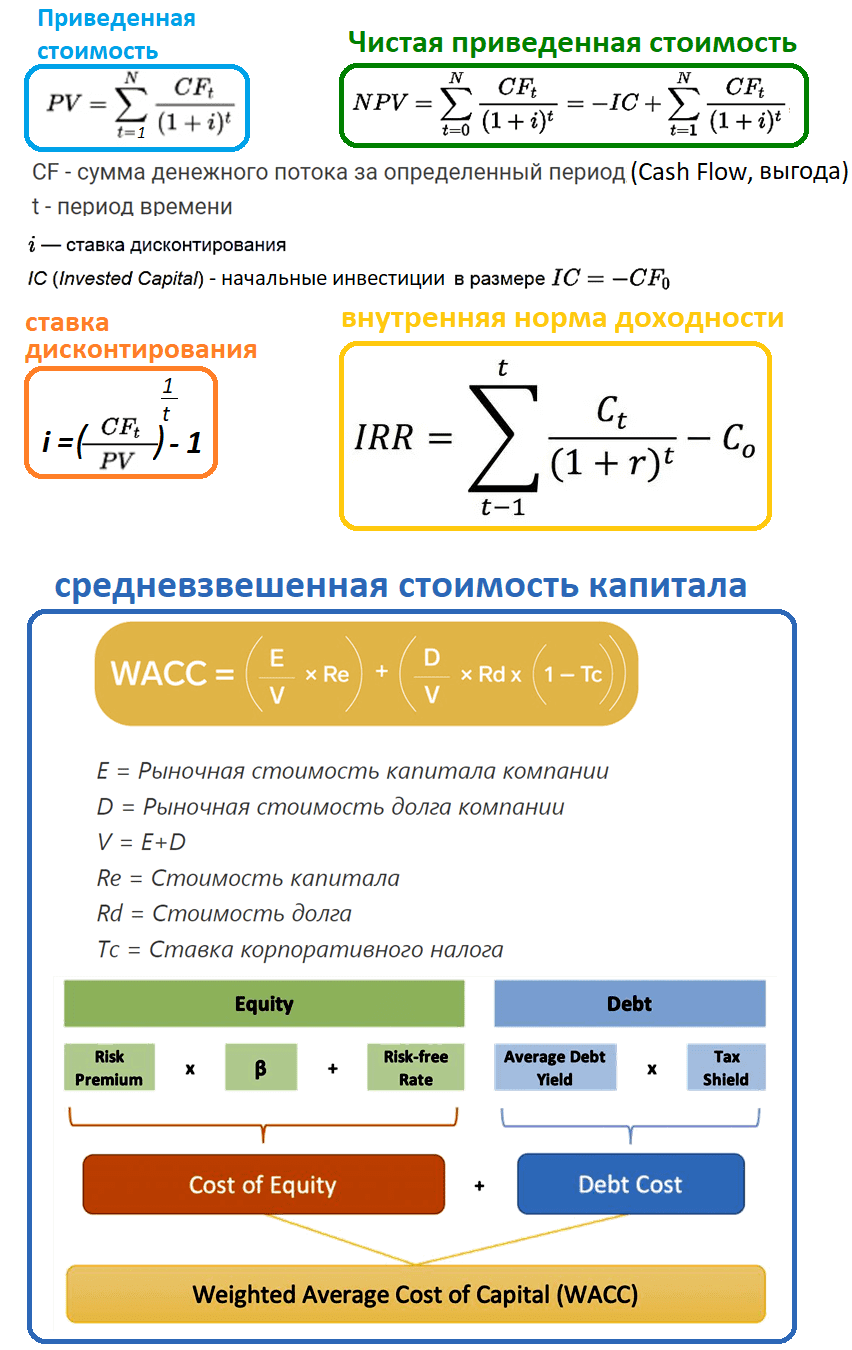

Прежде чем показать, как выглядят формулы для этих показателей финансового анализа, вспомним, что означают эти аббревиатуры:

- PV (Present Value), приведенная стоимость— выгода от решения с учетом учетной ставки (ставки дисконтирования) и длительности анализируемого периода. Этот показатель помогает объективно сравнить разные альтернативы, которые приносят эффект с различными скоростями. Приведенная стоимость выражается в деньгах и не учитывает стоимость первоначальных инвестиций. Чем выше PV, тем больше общая выгода.

- NPV (Net Present Value), чистая приведенная стоимость– общий доход за период планирования с учетом ставки дисконтирования и за вычетом всех обязательных платежей (налоги, зарплата, текущие затраты и выплаты по кредитам, включая проценты). В отличие от PV, NPV учитывает первоначальные инвестиции и позволяет понять, стоит ли рассматриваемая альтернатива (вариант решения) этих вложений. Считается, что вложения окупятся и принесут прибыль, если NPV проекта больше нуля.

- DR (Discount Rate), учетная ставка или ставка дисконтирования – предполагаемая процентная ставка для расчета приведенной стоимости. Обычно DR рассматриваемой альтернативы соответствует процентной ставке, которую можно получить, вложив деньги в другой вариант. Поскольку в долгосрочном периоде (свыше 2-х лет) доля неопределенности выше, чем продолжительнее период анализа, тем больше учетная ставка. Это позволяет оценить потенциальное воздействие различных факторов риска, которые могут оказать негативное влияние на финансовую привлекательность проекта и снизить его PV/NPV.

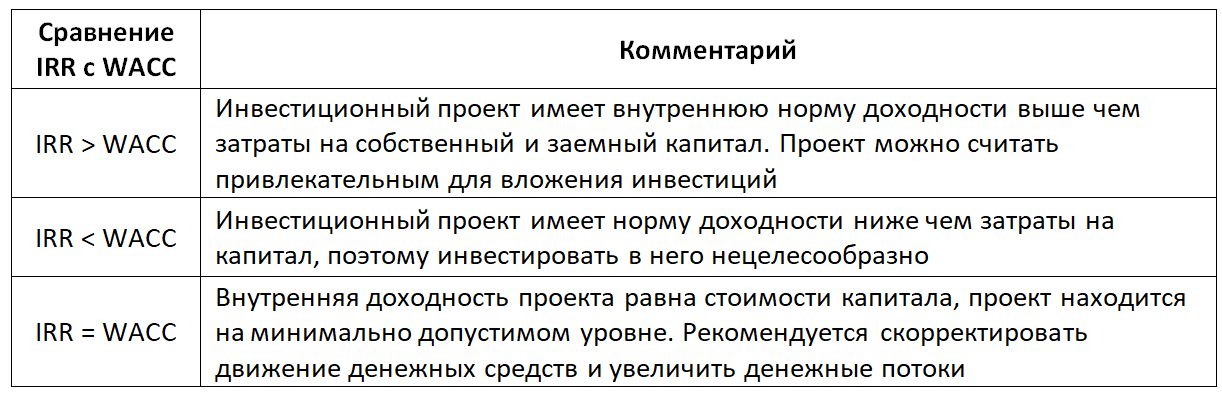

- IRR (Internal Rate of Return), внутренняя норма доходности (рентабельности) – уникальный показатель для каждой компании. IRR не учитывает внешних влияний, таких как инфляция, изменения бизнес-контекста и пр. По сути, это процентная ставка, при которой инвестиция окупается. Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Вместе с NPV этот показатель помогает определить, стоит ли решение инвестиций. Обычно IRR сравнивают с пороговой ставкой (hurdle rate) — минимальным лимитом, которое ожидается получить от инвестиций. В качестве такой пороговой ставки чаще всего используется средневзвешенная стоимость капитала (WACC). Чем выше IRR, тем более выгодной считается альтернатива инвестирования. IRR рассчитывается из процентной ставки, при которой NPV равен 0 на основании потока платежей, дисконтированного к сегодняшнему дню.

- WACC (Weighted Average Cost of Capital), средневзвешенная стоимость капитала — это ставка, отражающая стоимость финансирования компании с учетом структуры её капитала. WACC оценивает стоимость привлечения разных источников капитала и показывает стоимость общего капитала компании. Источниками капитала могут быть кредиты (заемный капитал), собственный капитал, субсидии и другие инвестиции. Иногда WACC называют эффективной ставкой дисконтирования, используя ее для определения реальной DR и сравнения с IRR. Поскольку WACC учитывает привлеченные инвестиции в проект, включая заемные средства и банковские кредиты, этот показатель сильно зависит от текущих ставок по кредитованию и депозитам.

Посмотрим математическое выражение этих терминов в виде формул.

Чтобы понять практический смысл этих формул, рассмотрим небольшой пример.

Лучшее из BABOK®Guide: ТОП-10 задач и 20+ техник для аналитика

Код курса

EXBAB

Ближайшая дата курса

8 сентября, 2025

Продолжительность

24 ак.часов

Стоимость обучения

54 000 руб.

Пример расчета инвестиционной привлекательности проекта

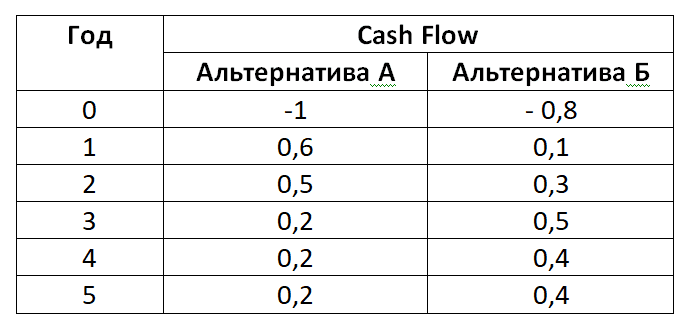

Предположим, для удовлетворения новой возможности (бизнес-потребности) есть 2 варианта реализации проекта. Альтернатива А предполагает покупку готового ПО у вендора, а альтернатива Б – самостоятельную разработку. При этом у рассматриваемых альтернатив разные первоначальные инвестиции в 1 000 000 и 800 000 рублей соответственно, и отличаются денежные потоки в последующие годы.

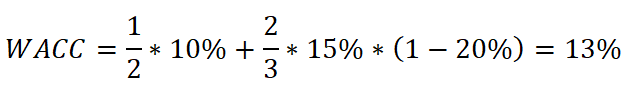

Для реализации проекта нужны заемные средства. Чтобы сравнить альтернативы А и Б по приносимой ми NPV, сперва вычислим ставку дисконтирования. Для этого определим WACC, поскольку будут привлекаться кредитные средства в размере 2 млн руб. под 15% годовых, а вложения собственных средств составят 1 млн руб. Если компания откажется от инвестиционного проекта, она может разместить свои денежные средства на депозит под 10% годовых. Корпоративный налог на прибыль составляет 20%.

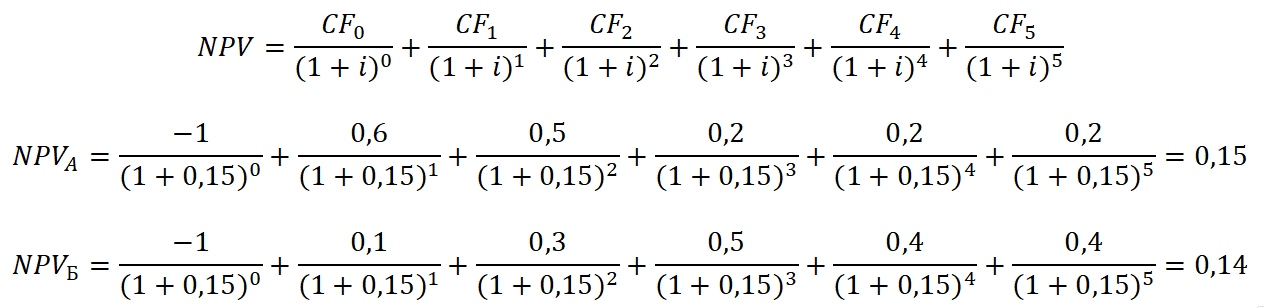

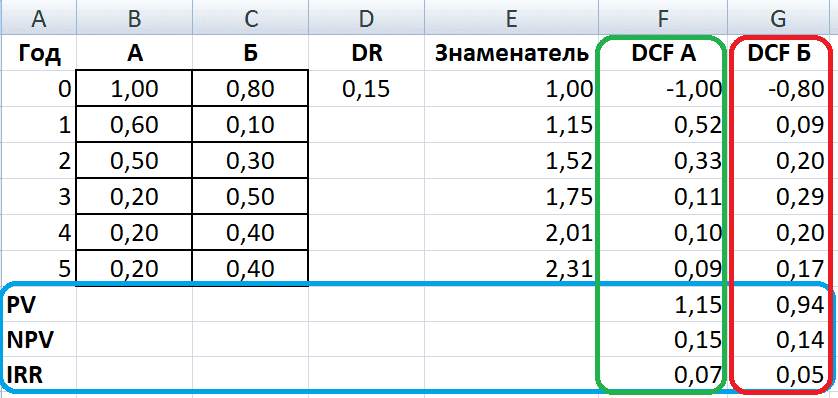

Таким образом, WACC как эффективная ставка дисконтирования равна 13%. Предполагается, что проект будет давать прибыль от реализации сразу после 1-года года внедрения. Сделаем расчет NPV на период 5 лет. Поскольку речь идет о долгосрочном периоде, немного увеличим ставку дисконтирования относительно WACC, задав ее 15%. Рассматриваемый период (5 лет) представляет собой 6 годовых промежутков, 0-й год – это год вложения первоначальных инвестиций. Для простоты расчетов предположим, что все денежные потоки случаются в конце каждого года, а изначальный денежный отток, т.е. инвестиции случился в момент времени 0. Тогда расчет NPV для альтернатив А и Б будет выглядеть следующим образом.

Таким образом, можно сделать вывод, что альтернатива А более выгодна, чем альтернатива Б, т.к. ее NPV больше. Это подтверждает IRR для альтернативы А, рассчитанная по встроенной формуле в MS Excel под названием ВСД.

Сделанные расчеты подтверждают тезис о том, что стоимость денег с учётом фактора времени снижается: сегодняшний денежный доход или расход имеют большую ценность, чем завтрашний, при одинаковой сумме. Такое удешевление денег возникает по причине инфляции. Таким образом, выбрав альтернативу А, которая будет приносит больший доход быстрее, компания получит больше чистой выгоды. Однако, сравнив рассчитанную IRR с WACC, можно сделать выводы о том, что инвестиционный проект имеет норму доходности ниже, чем затраты на капитал. Это свидетельствует о нецелесообразности инвестиций в этот проект по указанным расчетным ставкам.

В заключение еще раз подчеркну, что на практике бизнес-аналитик занимается подобными расчетами не часто, однако, они могут понадобиться в рамках технико-экономического обоснования проекта (ТЭО), о котором я писала здесь.

От процессов к продуктам: Product Ownership и Agile-практики для бизнес-аналитика

Код курса

POAP

Ближайшая дата курса

24 июля, 2025

Продолжительность

10 ак.часов

Стоимость обучения

22 000 руб.

Для закрепления знаний из этой статьи предлагаю вам пройти бесплатный интерактивный тест.

Узнайте больше про финансовый анализ в бизнесе на курсах Школы прикладного бизнес-анализа в нашем лицензированном учебном центре обучения и повышения квалификации системных и бизнес-аналитиков в Москве:

- От процессов к продуктам: Product Ownership и Agile-практики для бизнес-аналитика

- Лучшее из BABOK®Guide: ТОП-10 задач и 20+ техник для аналитика

Источники

- https://blog.calltouch.ru/npv-chto-eto-i-kak-rasschitat/

- https://finalytics.pro/inform/npv-irr/

- http://msfo-dipifr.ru/formula-rascheta-npv-investitsionnogo-proekta-eto-prosto/

- https://biznesplan-primer.ru/stati/sostavlenie/stavka-diskontirovania-denezhnyh-potokov

- http://finotchet.ru/articles/503/

- https://finzz.ru/vnutrennyaya-norma-doxodnosti-formula-primer-rascheta-v-excel.html

- https://www.alt-invest.ru/lib/irr/

- https://tyulyagin.ru/biznes/corpfin-buhuchet/fin-ratio/wacc.html