Сегодня рассмотрим, зачем бизнес-аналитику финансовый анализ, что такое метод PERT, что нужно рассчитать, чтобы вложения стали инвестициями, не просто затратами, чем маржа отличается от прибыли и почему нельзя просто так взять и устранить бутылочное горлышко в бизнес-процессах. А также читайте далее, что говорит обо всем этом руководство BABOK®Guide.

Почему недостаточно просто найти узкое место: TOC и BABOK®Guide

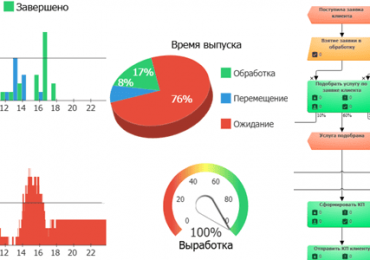

Практически каждый руководитель и уж точно любой бизнес-аналитик слышал о теории ограничений (TOC, Theory of Constraints), которую популяризовал в своих производственных романах серии «Цель» израильский ученый и предприниматель Элияху Голдратт. Краткая суть TOC в том, что производительность и эффективность всей системы в целом определяется ее узкими местами, т.н. «бутылочными горлышками», в которых, как машины перед светофором, скапливаются невыполненные задачи. Представив бизнес как конвейер процессов с одинаковой пропускной способностью каждого этапа, можно значительно повысить эффективность использования ресурсов, устранив ожидание ресурсов или результатов. Например, если менеджер продаж не справляется с возросшим потоком заявок, следует нанять ему в помощь дополнительных сотрудников. Или добавить еще несколько печей на кухню пекарни, чтобы вовремя отдавать клиентам заказанные пироги.

Для определения и устранения бутылочных горлышек TOC предлагает несколько простых, но отлично работающих методов («барабан — буфер – верёвка», «критическая цепь» или «критический путь» в управлении проектами и причинно-следственные аналитические диаграммы), а также критерии проверки логических построений. Однако, на практике нужно не только точно идентифицировать «узкое место», но и расширить его наиболее эффективным с точки зрения экономики способом. К примеру, купить или взять в аренду дополнительное оборудование, а, может, перестроить весь бизнес-процесс так, чтобы полностью исключить bottleneck.

Независимо от специфики бизнеса, есть 2 инструмента такого масштабирования: люди и технологии. Чтобы расходы на них стали инвестициями, а не пустыми тратами, достаточно провести несложные расчеты перед вложением денег. С такой задачей часто сталкивается бизнес-аналитик, определяя стратегию изменений (Define Change Strategy), что относится к области знаний «Анализ стратегии» (Strategy Analysis) в руководстве BABOK®Guide, которую мы рассматривали здесь. Кстати, сам BABOK упоминает TOC в главе про перспективу (ракурс) «Управление бизнес-процессами» описывает его как методологию оптимизации организации через управление тремя переменными: пропускная способность процесса, операционные расходы на производство продукции и ее запасы. В любой момент производительность процесса ограничена одним из этих 3-х факторов, улучшив который можно оптимизировать весь процесс.

Обычно финансовая оценка каждого из предлагаемых вариантов решений содержится в бизнес-кейсе. При этом аналитик вовсе не выполняет работу экономиста, строя сложные финансовые модели, а рассчитывает вполне понятные и наиболее важные с практической точки зрения показатели. Что именно нужно определить для финансовой оценки каждого предлагаемого решения, мы рассмотрим далее.

От процессов к продуктам: Product Ownership и Agile-практики для бизнес-аналитика

Код курса

POAP

Ближайшая дата курса

27 апреля, 2026

Продолжительность

10 ак.часов

Стоимость обучения

24 000 руб.

Что считать будем: экономика для бизнес-аналитика

Руководство BABOK®Guide рекомендует оценивать предлагаемые альтернативы решения в денежном плане с помощью техники финансового анализа, включая расчет следующих показателей:

- Стоимость изменений (Change Cost) – все ожидаемые затраты на создание/покупку решения и переход от текущего состояния к будущему, в. т.ч. расходы на оборудование и ПО, здания, персонал (обучение, поиск, наем и увольнение сотрудников) и прочие ресурсы, досрочное завершение текущих обязательств (контракты), преобразование данных и управлением внедрением.

- Совокупная стоимость владения (Total Cost of Ownership, TCO) – общая стоимость создания/покупки решения, его использования и техподдержки.

- Ожидаемая выгода (ценность) – сколько денег поможет заработать или сэкономить предлагаемый вариант решения.

- Возврат инвестиций (ROI, Return Of Investment). Чем выше ROI, тем выгоднее инвестиция. При сравнении разных решений, нужно использовать один и тот же период времени.

ROI = (Общая выгода – Стоимость инвестиций) / Стоимость инвестиций

- Учетная ставка (ставка дисконтирования, Discount Rate) – предполагаемая процентная ставка для расчета приведенной стоимости, обычно соответствует процентной ставке, которую можно получить, вложив деньги во что-то другое. Обычно в долгосрочном периоде (> 2-х лет) используют повышенную учетную ставку, чтобы отразить большую неопределенность и риск.

- Период окупаемости (payback period) – количество месяцев или лет, после которых выгода от решения покроет затраты на изменение, независимо от учетной ставки.

- Приведенная стоимость (Present Value, PV) — выгода от решения с учетом учетной ставки и длительности анализируемого периода. Этот показатель помогает объективно сравнить разные альтернативы, т.к. они могут давать эффект с различными скоростями. Приведенная стоимость выражается в деньгах и не учитывает стоимость первоначальных инвестиций. Чем выше PV, тем больше общая выгода.

PV = Сумма (Чистая выгода за период / (1 + учетная ставка за период)) для всех периодов

- Чистая приведенная стоимость (Net Present Value, NPV) – общий доход за период планирования минус все обязательные платежи (налоги, заработная плата, текущие затраты и выплата по кредиту, включая проценты). Позволяет понять, стоит ли инвестировать в этот вариант решения: вложения, вероятнее всего окупятся и принесут прибыль, если NPV>0.

Управление бизнес-анализом: курс для руководителей и ведущих аналитиков

Код курса

BAMP

Ближайшая дата курса

31 марта, 2026

Продолжительность

10 ак.часов

Стоимость обучения

24 000 руб.

Также BABOK®Guide упоминает про связанную с NPV внутреннюю норму рентабельности (internal rate of return, IRR), но на практике бизнес-аналитик не часто сталкивается с вычислением этого показателя. Потому как рассчитать этот показатель на практическом примере я рассматриваю в отдельной статье, а пока отмечу несколько других важных финансовых понятий, которые следует учесть при устранении бутылочных горлышек:

- невозвратные издержки (sunk costs)– затраты, на уже приобретенные ресурсы, в результате ранее принятых решений, которые не могут быть изменены в будущем. Например, решив расширить «узкое место» в процессе обработки клиентских заявок, вы нанимаете в отдел продаж дополнительных сотрудников. В этом случае расходы на поиск и обучение дополнительного персонала являются невозвратными издержками.

- себестоимость продукции — сумма, потраченная на производство или приобретение товаров/услуг, которые будут проданы клиентам, включая стоимость труда и материалов.

- наценка (в процентах) – отношение прибыли от продажи продукции к ее себестоимости;

- выручка – доходы от продажи продукции, измеряется в деньгах и делится на виды:

- валовая выручка – все поступившие доходы от продажи продукции, произведение количества проданных единиц продукции на цену продажи;

- чистая выручка – валовая выручка минус акцизы, налоги, сборы и пошлины, включенные в стоимость продукции;

- прибыль – разница между выручкой (доходами от продажи продукции) и затратами на ее производство (приобретение), измеряется в деньгах и делится на виды:

- валовая прибыль – разница между выручкой за проданную продукцию и затратами на ее себестоимость;

- операционная прибыль – валовая прибыль минус амортизационные отчисления, затраты на аренду, ГСМ и прочие текущие расходы;

- чистая прибыль – валовая прибыль минус налоги, сборы и прочие обязательные платежи;

- балансовая прибыль – совокупная чистая прибыль предприятия на его балансе за конкретный промежуток времени до перечисления налогов и других установленных платежей – сумма доходов от всех видов производственных и непроизводственных операций. Отражает эффективность стратегии предприятия.

- маржа (маржинальная прибыль) – разница между ценой продажи и себестоимостью для одной единицы продукции, включая расходы на сырье и материалы, зарплату сотрудников, электроэнергию и прочие переменные затраты. Выражается в деньгах и отражает рентабельность производства.

- рентабельность — отношение прибыли к выручке или маржа, деленная на цену продажи. Измеряется в процентах и делится на виды:

- рентабельность по чистой прибыли– отношение чистой прибыли к общей выручке;

- рентабельность по валовой прибыли(маржинальность) – отношение валовой прибыли к выручке.

В заключение подчеркнем, что далеко не всякий бизнес-аналитик сталкивается с подобными финансовыми расчетами в каждом проекте, однако их необходимо понимать для успешной профессиональной деятельности. Ведь любому бизнесу, в конечном итоге, важны именно деньги, а не информационные системы, безупречная документация и суперэффективные процессы – все это только средства для достижения целей. Поэтому, предлагая вариант оптимизации деятельности предприятия, в т.ч. устранения бутылочных горлышек, учитывайте, стоит ли игра свеч. В частности, насколько велики невозвратные издержки и как быстро можно будет избавиться от «активов», превратившихся в «пассивы»: например, продать/сдать в аренду оборудование или здания, которые перестали использоваться из-за снижения спроса. В частности, сокращение «лишнего» персонала может обернуться пятном на репутации компании и судебными исками. Чтобы предупредить подобные риски, в оценке будущих доходов и расходов, как в отношении денег, так и времени, пригодится метод PERT (Program Evaluation Review Technique).

BABOK упоминает PERT в технике Оценки (Estimation), где каждому компоненту дается три значения:

- оптимистичное (наилучший сценарий) — Opt;

- пессимистичное (наихудший сценарий) — Pes;

- наиболее вероятное (Most Likely).

Итог вычисляется для каждого компонента как сумма всех значений, деленная на 6 плюс 2/3 от наиболее вероятного значения. Оценка PERT=(Opt + 4*Most Likely + Pes)/6

Лучшее из BABOK®Guide: ТОП-10 задач и 20+ техник для аналитика

Код курса

EXBAB

Ближайшая дата курса

4 мая, 2026

Продолжительность

24 ак.часов

Стоимость обучения

57 600 руб.

Резюмируя все вышесказанное, сделаем главный вывод в терминах базовой модели BACCM (Business Analysis Core Concept Model) руководства BABOK®Guide. Бизнес-аналитик, в каждом проекте помни про бизнес (контекст) и всегда считай деньги компании, чтобы предложенные тобой решения по изменению текущего состояния предприятия удовлетворяли потребности стейкхолдеров и приносили им измеримую пользу.

Подробно разобраться со всеми рассмотренными в статье темами и другими задачами и техниками BABOK®Guide на практических примерах вам помогут курсы нашей Школы прикладного бизнес-анализа в лицензированном учебном центре обучения и повышения квалификации системных и бизнес-аналитиков в Москве:

- Лучшее из BABOK®Guide: ТОП-10 задач и техник для аналитика

- Управление бизнес-анализом — курс для руководителей